Die Bundesregierung hat am 12. Juni 2020 die Eckpunkte für die „Überbrückungshilfe für kleine und mittelständische Unternehmen, die ihren Geschäftsbetrieb im Zuge der Corona-Krise ganz oder zu wesentlichen Teilen einstellen müssen“ beschlossen. Die Überbrückungshilfe ist ein branchenübergreifendes Zuschussprogramm mit einer Laufzeit von drei Monaten. Nachfolgend werden drängende Fragen beantwortet, die im Zusammenhang mit der Überbrückungshilfe auftreten. Bitte zögern Sie nicht und bei Rückfragen anzusprechen.

Wer bekommt die Überbrückungshilfe?

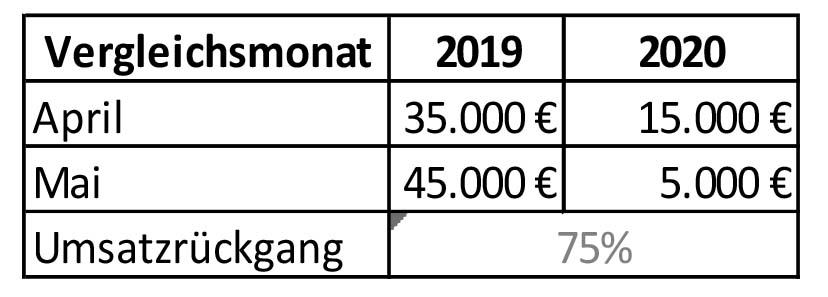

Antragsberechtigt sind grundsätzlich Unternehmen aller Größen unabhängig von der Mitarbeiterzahl, Soloselbständige und Freiberufler. Voraussetzung ist, dass der Umsatz in den Monaten April und Mai 2020 um durchschnittlich mindestens 60% gegenüber den Monaten April und Mai 2019 zurückgegangen ist.

Was ist in Bezug auf den Umsatzrückgang als Antragsvoraussetzung zu beachten?

Es ist die Summe der Umsätze April/Mai 2020 mit der Summe der Umsätze April/Mai 2019 zu vergleichen. Umsatzrückgänge in den Monaten Juni fortfolgende 2020 sind unbeachtlich. Wurde das Unternehmen erst nach dem 1. April 2019 gegründet, sind zum Nachweis des Umsatzrückgangs die Monate April/Mai 2020 mit den Monaten November/Dezember 2019 zu vergleichen.

Was wird gefördert?

Mit der Überbrückungshilfe sind förderungsfähige Fixkosten (Fixkosten) zu finanzieren. Grundsätzlich gehören zu den förderungsfähigen Fixkosten:

- Mieten und Pachten im Zusammenhang mit der betrieblichen oder beruflichen Tätigkeit

- Miete von betrieblichen Fahrzeugen und Maschinen

- Zinsaufwendungen für betriebliche Kredite

- Finanzierungskostenanteile für Leasingraten

- Ausgaben für notwendige Instandhaltung, Wartung oder Einlagerung von Anlagevermögen und gemieteten Vermögensgegenständen

- Ausgaben für Elektrizität, Wasser, Heizung, Reinigung und Hygienemaßnahmen

- Grundsteuern

- Betriebliche Lizenzgebühren

- Versicherungen, Abonnements und andere feste Ausgaben

- Kosten für Steuerberater, Wirtschaftsprüfer oder vereidigte Buchprüfer, die im Rahmen der Beantragung der Corona-Überbrückungshilfe anfallen

- Personalkosten (pauschaler Ansatz in Höhe von 10% der zuvor aufgezählten Fixkosten)

- Kosten für Auszubildende

- Zurückgezahlte oder ausgebliebene Provisionen für Reisebüros oder Margen für Reiseveranstalter bei bestimmten Pauschalreisen

Wie hoch ist die Überbrückungshilfe?

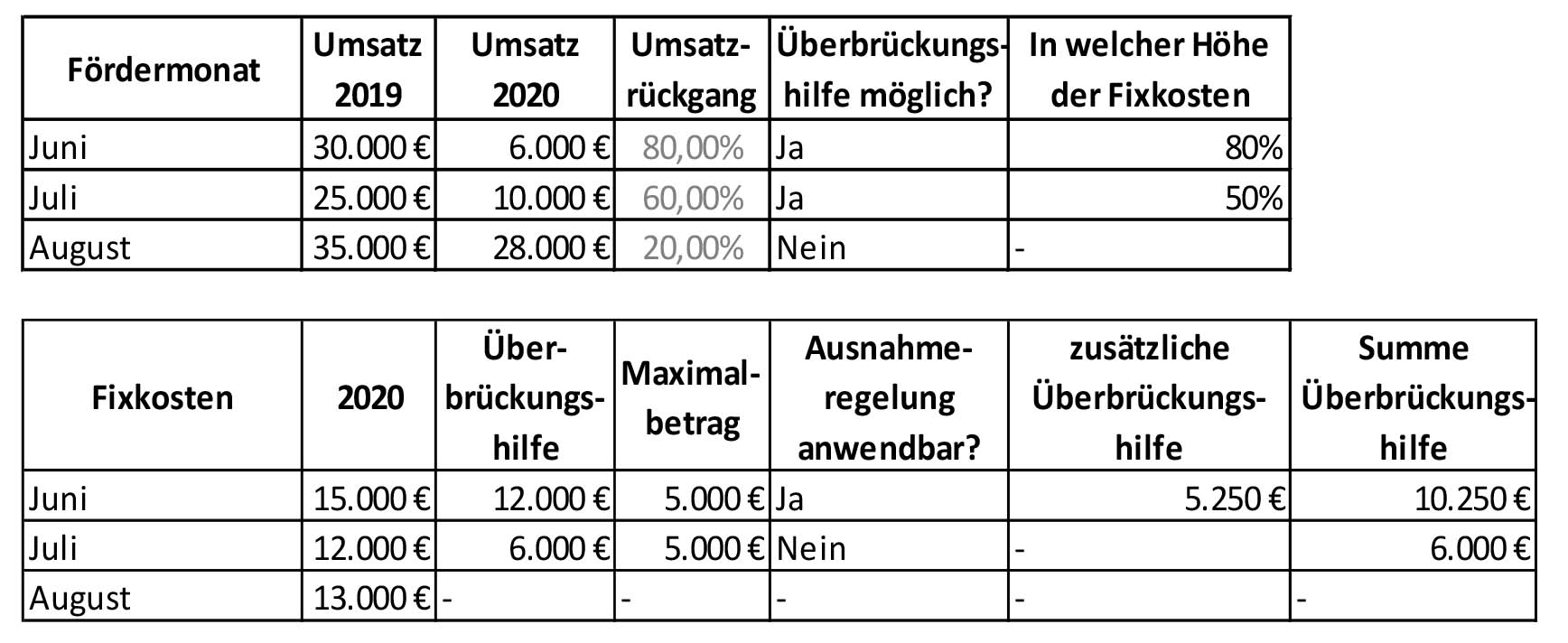

In einem ersten Schritt gilt es, die Summe der förderungsfähigen Fixkosten für jeden Monat, für den die Förderung in Anspruch genommen werden soll, zu berechnen. Hierfür kommen abschließend die Monate Juni, Juli und August 2020 (Fördermonate) in Frage. In einem zweiten Schritt ist zu berechnen, wie sich der Umsatz in den Fördermonaten im Vergleich zu den Vorjahresmonaten entwickelt hat. Wurde das Unternehmen erst nach Juni 2019 gegründet, ist der Umsatzrückgang durch Gegenüberstellung des Umsatzes der Fördermonate mit den Monaten Dezember 2019, Januar und Februar 2020 zu ermitteln.

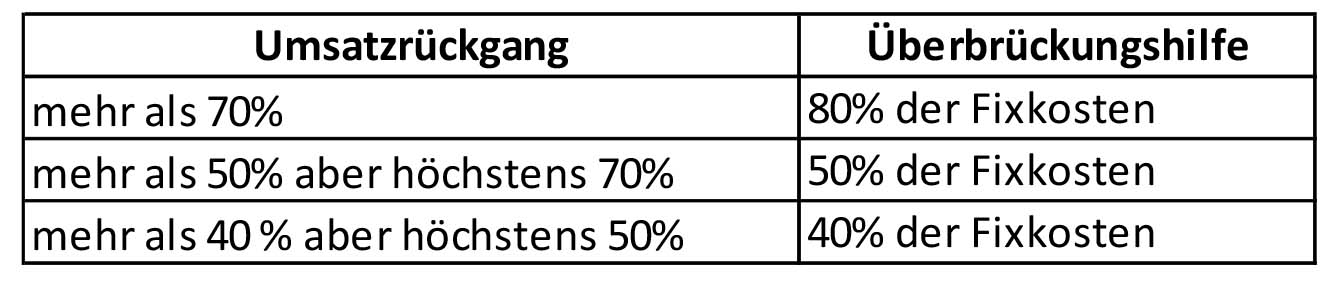

Die Überbrückungshilfe berechnet sich wie folgt:

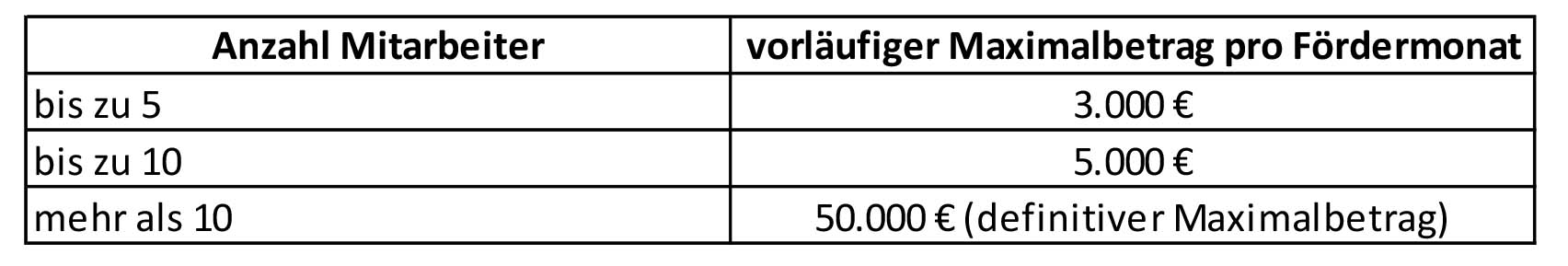

Allerdings sind folgende vorläufige Maximalbeträge zu beachten:

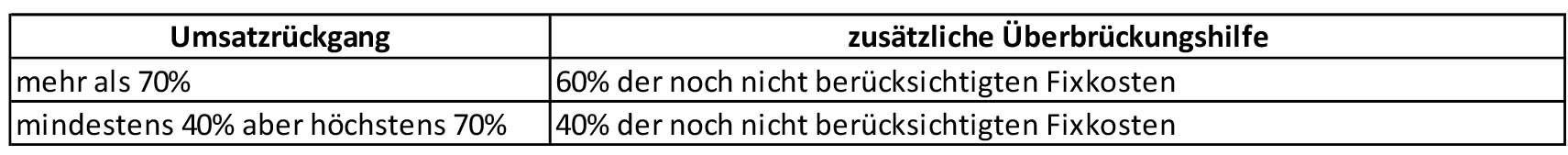

Sofern allerdings die berechnete Überbrückungshilfe im jeweiligen Fördermonat mindestens doppelt so hoch ist, wie der – jeweils anwendbare – vorläufige Maximalbetrag, erhöht sich die Überbrückungshilfe für den jeweiligen Fördermonat wie folgt:

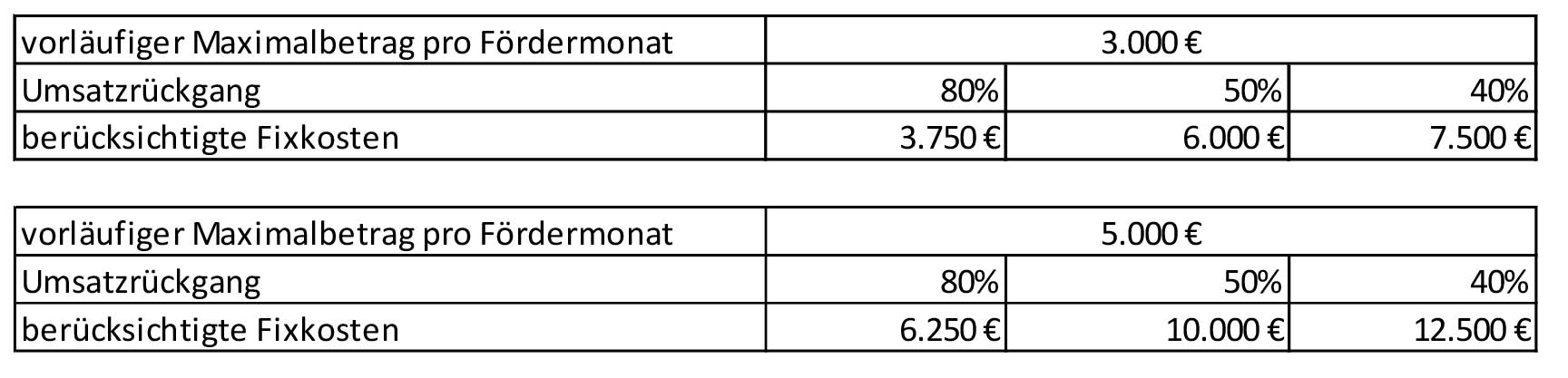

Dabei berechnen sich die berücksichtigten Fixkosten in Abhängigkeit vom vorläufigen Maximalbetrag pro Fördermonat sowie vom Umsatzrückgang wie folgt:

Die – für die Berechnung der zusätzlichen Überbrückungshilfe – relevanten noch nicht berücksichtigten Fixkosten berechnen sich sodann als Differenz zwischen den tatsächlichen Fixkosten und den – der Tabelle entnehmbaren – bereits berücksichtigten Fixkosten.

Es ist zu beachten, dass die maximal verfügbare Überbrückungshilfe pro Monat 50.000 € nicht überschreiten kann.

Beispiel

Unternehmer U hat seinen Betrieb vor vielen Jahren gegründet. Er beschäftigt acht Vollzeit-Mitarbeiter und macht gegenüber seinem Steuerberater die folgenden – teilweise auf Schätzungen beruhenden – Sachverhaltsangaben:

- Umsatz April/Mai 2019: 35.000 € / 45.000 €

- Umsatz April/Mai 2020: 15.000 € / 5.000 €

- Umsatz Juni/Juli/August 2019: 30.000 € / 25.000 € / 35.000 €

- Umsatz Juni/Juli/August 2020: 6.000 € / 10.000 € / 28.000 €

- Fixkosten Juni/Juli/August 2020: 15.000 € / 12.000 € / 13.000 €

Er fragt seinen Steuerberater, ob und bejahendenfalls in welcher Höhe er mit einer Überbrückungshilfe rechnen kann?

U ist zum Antrag auf Überbrückungshilfe berechtigt.

U erhält für den Monat Juni 2020 eine Überbrückungshilfe in Höhe von 10.250 € und für den Monat Juli 2020 5.000 €. Für den Monat August 2020 ist keine Überbrückungshilfe zu gewähren.

Wie bekomme ich die Überbrückungshilfe?

Der Antrag für die Fördermonate Juni bis August 2020 ist verpflichtend über einen Steuerberater, Wirtschaftsprüfer oder vereidigten Buchprüfer bis spätestens 31. August 2020 zu stellen. Die Auszahlung der Überbrückungshilfe erfolgt nach Prüfung des Antrags in einer Summe für alle Fördermonate bis spätestens 30. November 2020. Im Nachgang ist durch den beauftragten Steuerberater, Wirtschaftsprüfer oder vereidigten Buchprüfer spätestens bis zum 31.12.2021 anhand einer Abschlussrechnung nachzuweisen, dass sämtliche Voraussetzungen für die Gewährung der Überbrückungshilfe vorlagen. Zu viel gezahlte Überbrückungshilfen sind ggf. zurückzuzahlen.

Ist die Überbrückungshilfe steuerpflichtig?

Ja, die Überbrückungshilfe ist steuerpflichtig. Sie wird allerdings nicht nachträglich bei der Berechnung der Steuervorauszahlungen 2020, sondern erst im Rahmen der Veranlagung zur Einkommen-, Körperschaft- und/oder Gewerbesteuer 2020 berücksichtigt. Insoweit tritt die Steuerwirkung erst nach Abgabe der Steuererklärungen 2020 ein, die bis zum 2. August 2021 bzw. – bei Beauftragung eines steuerlichen Vertreters – bis zum 28. Februar 2022 abzugeben sind.

Dr. Sebastian Krauß, Neuss

Steuerberater, Fachberater für Internationales Steuerrecht, SteuerbüroKrauß

sebastiankrauss@steuerbuero-krauss.de